Над статьей работали:

Автор: Коротаева Юлия

В Закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» внесены изменения. Причиной тому – Закон от 26.07.2019 № 247-ФЗ. Поправки вступили в силу 26.07.2019. Основная из них – это обязательность выполнения требований главных бухгалтеров о составлении документов бухучета всеми работниками организации. Как в новых условиях организовать документооборот? Что уже изменилось в части ответственности бухгалтеров за чужие ошибки? Как в отсутствие новых поправок складывалась судебная практика по привлечению к ответственности за чужие ошибки?

Ответы на эти вопросы вы найдете в данном материале.

Несмотря на название закона «О внесении изменений в Федеральный закон «О бухгалтерском учете» и отдельные законодательные акты Российской Федерации в части регулирования бухгалтерского учета организаций бюджетной сферы», его положения распространяются и на иные организации, то есть и на коммерческие, поскольку сфера действия закона о бухучете весьма обширна – вести бухучет, согласно ему, обязаны коммерческие и некоммерческие организации, а также индивидуальные предприниматели.

Мы осветим те новшества, которые затронут работу коммерческих организаций.

Статья Бурцевой А.Ю., редактора журнала «Время Бухгалтера»

Часть 3 ст. 9 закона № 402-ФЗ, содержащая требования к составлению первичных учетных документов, дополнена новыми полномочиями главбуха или лица, ведущего учет в организации: письменно изложенные требования бухгалтера касательно составления документов являются обязательными для исполнения всеми работниками организации.

Несомненно, это новшество позитивное, поскольку уйдут в прошлое ситуации, когда неправильно заполненный документ стал причиной для доначисления налогов или отказа в предоставлении пособий. Теперь от требований бухгалтера отмахнуться не получится, поскольку основания для их исполнения будут закреплены на уровне федерального закона.

Подпункт «а» п. 5 ст. 1

Федерального закона РФ от 26.07.2019 № 247-ФЗ

«О внесении изменений в Федеральный закон «О бухгалтерском учете» и отдельные законодательные акты Российской Федерации в части регулирования бухгалтерского учета организаций бюджетной сферы»

Документ включен в СПС "КонсультантПлюс"

Изменены и общие требования к бухгалтерской отчетности, изложенные в ст. 13 закона № 402-ФЗ. В частности, часть 9 об утверждении и опубликовании отчетности дополнена запретом на внесение исправлений в отчетность после ее утверждения (когда оно установлено законодательно или учредительными документами компании).

Бухотчетность утверждается на годовом собрании. Срок утверждения оговаривается в уставе. В зависимости от вида хозяйственного общества собрание может быть проведено:

- для ООО – с 1 ноября до 1 мая (ст. 34 закона об ООО);

- для АО – с 1 ноября до 1 июля ( п. 1 ст. 47 закона об АО).

Таким образом, если ошибки обнаружились в утвержденной отчетности, исправлять их придется уже в отчетном периоде.

Пункт 7 ст. 1

Федерального закона РФ от 26.07.2019 № 247-ФЗ

«О внесении изменений в Федеральный закон «О бухгалтерском учете» и отдельные законодательные акты Российской Федерации в части регулирования бухгалтерского учета организаций бюджетной сферы»

Документ включен в СПС "КонсультантПлюс"

На отправку исправленной бухотчетности в ИФНС законодатель отводит 10 рабочих дней. Срок отсчитывается от следующего дня после внесения исправлений либо после утверждения бухотчетности, если оно предусмотрено законом или уставом. Исправленный вариант нужно подать по ТКС.

К примеру, ошибка допущена в отчетности ООО в мае. Исправлять ее путем подачи «уточненки» уже поздно, так как отчетность утверждена. А вот если ошибка обнаружена в апреле, до годового собрания, то именно на этом мероприятии ее и следует исправить, утвердить исправленный вариант и затем отправить налоговикам.

Подпункт «б» п. 1 ст. 3

Федерального закона РФ от 26.07.2019 № 247-ФЗ

«О внесении изменений в Федеральный закон «О бухгалтерском учете» и отдельные законодательные акты Российской Федерации в части регулирования бухгалтерского учета организаций бюджетной сферы»

Документ включен в СПС "КонсультантПлюс"

К документам, регулирующим бухучет, добавлены:

- федеральные стандарты бухучета;

- отраслевые стандарты бухучета.

Кроме того, как и прежде, регулировать бухучет будут:

- нормативные акты Центробанка РФ;

- рекомендации по ведению учета;

- стандарты ведения учета организации.

При этом федеральные стандарты установят лишь минимальные требования к бухучету, а также допустимые способы ведения бухучета для организаций небюджетной сферы.

Подпункты «а», «б» п. 14 ст. 1

Федерального закона РФ от 26.07.2019 № 247-ФЗ

«О внесении изменений в Федеральный закон «О бухгалтерском учете» и отдельные законодательные акты Российской Федерации в части регулирования бухгалтерского учета организаций бюджетной сферы»

Документ включен в СПС "КонсультантПлюс"

Проект нового стандарта «Документы и документооборот в бухгалтерском учете» уже опубликован. Согласно Приказу Минфина РФ от 05.06.2019 № 83н его применение станет обязательным с 2021 года. Организации бюджетной сферы его применять не должны.

Стандарт содержит требования к документам бухучета и организации документооборота. Определены два основных понятия: «документы» и «документооборот». К документам относится вся «первичка», а документооборот – это организация движения документов в экономическом субъекте, начиная от момента их составления или получения до отправки в архив.

Основные новшества документооборота следующие.

Требования к документам бухучета

Датой составления документа будет считаться дата его подписания. Так, дата составления документа может не совпадать с фактической датой осуществления операции, но первичный документ должен обязательно ее отразить – п. 7 проекта.

Стандарт допускает включение в документы не только обязательных, но и дополнительных реквизитов. При этом, если «первичка» составлена на основе другого документа, ссылка на него обязательна – п. 12 проекта.

Несколько событий хозяйственной жизни теперь можно фиксировать в одном сводном документе, например, начисление процентов, амортизацию, повторяющуюся поставку товара по одному и тому же договору. При этом организация вправе самостоятельно устанавливать периодичность формирования таких документов – пп. «а» п. 13 проекта.

В качестве первичных разрешат использовать следующие документы:

- договор;

- кассовый чек;

- квитанцию об оплате;

- расписку;

- служебный контракт;

- служебное задание;

- приказ о приеме на работу;

- приказ об увольнении;

- авансовый отчет.

Правда, есть условие – они должны содержать обязательные для «первички» реквизиты – пп. «в» п. 13 проекта.

Подписание и исправление документов бухучета

Виды электронных подписей для электронных документов и перечень лиц, уполномоченных на их подписание, организация вправе устанавливать самостоятельно, за исключением установленных законом случаев, когда нужно использовать определенный вид электронной подписи – п. 17–18 проекта.

Документы, фиксирующие движение денежных средств, подписываются исключительно руководителем и главбухом – п. 19 проекта.

Разъяснено, как исправлять электронные и бумажные документы. Если речь идет об электронном формате документа – вместо ошибочного разрешено составлять новый. В нем должно быть указание на то, что он составлен взамен первоначального. Сделать это можно будет, если предусмотрена техническая возможность воспроизведения нового электронного документа только вместе с первоначальным электронным документом – п. 22 проекта.

Хранение документов бухучета

Переводить бумажные документы в электронный вид для удобства хранения нельзя. Сохранить их необходимо в формате составления – п. 26 проекта.

Документооборот в бухучете

В проекте стандарта предусмотрены следующие принципы построения документооборота на предприятии:

- организовать документооборот обязан руководитель;

- документооборот должен обеспечить своевременное и полное отражение всех событий хозяйственной жизни в бухучете, в том числе фиксацию передачи документов для регистрации в регистрах и последующем составлении на их основе бухотчетности;

- отвечать за правильное и своевременное заполнение документов, их передачу и достоверность представленных в них данных будут составившие и подписавшие их лица – п. 30–32 проекта.

Проект Федерального стандарта бухгалтерского учета

«Документы и документооборот в бухгалтерском учете» (по состоянию на 31.05.2018)

Документ включен в СПС "КонсультантПлюс"

В условиях изменившихся полномочий бухгалтера (он теперь вправе требовать правильного оформления документов бухучета от всех работников организации) возрастает роль именно документооборота.

Чтобы добиться исполнения требований бухгалтера, можно использовать уже имеющиеся инструменты по организации документооборота. Речь идет о графике документооборота.

Он составляется для упорядочения движения документов в организации. График позволяет обеспечить своевременное получение бухгалтерией «первички», ее учет и хранение, и главное – в нем есть сведения о лицах, отвечающих за составление того или иного первичного документа. Таким образом, ясно, на кого ложится ответственность за правильное заполнение конкретной бумаги.

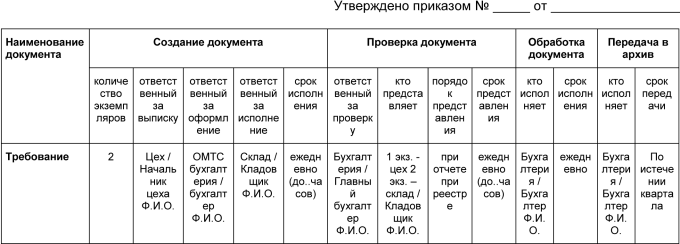

График составляется организацией самостоятельно. Это может быть схема или таблица. За основу можно взять форму графика, приведенную в «Положении о документах и документообороте в бухгалтерском учете», утвержденном Минфином СССР 29.07.1983 № 105.

ПРИМЕР ГРАФИКА ДОКУМЕНТООБОРОТА ПО ПРЕДПРИЯТИЮ, УЧРЕЖДЕНИЮ

В графике устанавливаются все этапы движения документа, сроки исполнения вплоть до передачи в архив, а также лица, ответственные за его заполнение. Таким образом, согласно букве закона бухгалтер не будет отвечать за чужие ошибки.

График необходимо оформить распоряжением руководителя как приложение к приказу об учетной политике.

С ним следует ознакомить под расписку всех должностных лиц, ответственных за составление и представление тех или иных документов.

КоАП РФ в части ответственности бухгалтеров изменен. Случилось это недавно, поправки внесены Законом от 29.05.2019 № 113-ФЗ. Он дополнил статью 15.11 КоАП РФ, предусматривающую ответственность за грубые нарушения в учете, новым положением.

Речь идет о ситуациях, когда бухгалтеров не будут штрафовать за грубые нарушения в виде искажения отчетности, если они допущены по любой из причин:

- первичные документы, составленные другими лицами, не соответствуют фактам хозяйственной жизни;

- первичные документы не переданы или переданы с опозданием.

За грубые нарушения размеры штрафов, налагаемых на должностных лиц, составляют от 5 до 10 тыс. рублей. Повторное нарушение повлечет удвоение штрафов или дисквалификацию от одного года до двух лет.

Закон уже начал действовать с 09.06.2019.

Подпункт «в» п. 1

Федерального закона от 29.05.2019 № 113-ФЗ

«О внесении изменений в Кодекс Российской Федерации об административных правонарушениях»

Документ включен в СПС "КонсультантПлюс"

Пример № 1. Правонарушение допущено предыдущим бухгалтером, наказан действующий

Новая поправка в статью КоАП РФ за грубые нарушения в учете, возможно, уберегла бы от денежного взыскания главного бухгалтера сельского поселения.

Главбуха по результатам проверки оштрафовали на 5 тыс. рублей за неотражение в бухгалтерском балансе за 2017 год числящегося в реестре муниципальной собственности нежилого здания. Жалобу бухгалтера об отмене судебного акта в связи с отсутствием состава преступления судьи оставили без удовлетворения.

В свое оправдание женщина представила следующие доводы:

- в 2016 году, когда здание должно было быть поставлено на учет, она еще не числилась в штате;

- ведение реестра муниципальной собственности в должностные обязанности бухгалтера не входило.

Увы, эти доводы судом были признаны несостоятельными. Факты грубого нарушения другим лицом и в период времени до устройства на работу заявительницы роли не сыграли (Постановление Белгородского областного суда от 08.11.2018 № 4А-653/2018).

Пример № 2. В ошибке кассира виноват директор

Еще один пример наказания за чужие ошибки – штраф на гендиректора общества за нарушение порядка ведения кассовых операций.

Проверка выявила факты возврата денежной наличности по ошибочно пробитым и возвратным чекам. Причем возврат средств осуществлялся ранее продажи возвращенных товаров, что свидетельствовало о неоприходовании денежных средств в кассу.

Непосредственно виноват в этом был кассир, однако оштрафовали именно директора. Отменить штраф руководителю не удалось, всю ответственность судьи возложили на него (Решение Московского городского суда от 18.09.2013 № 7-2520/13).

Пример № 3. За ошибки в «первичке» отвечают ее составители, а не главбух

Государственная инспекция труда оштрафовала главного бухгалтера АО на 10 тыс. рублей за неполную выплату зарплаты сотрудникам. Дело в том, что плановая проверка общества обнаружила факты неоплаченной сверхурочной работы.

Не согласившись с наказанием, главбух подал жалобу об отмене постановления ГИТ. Бухгалтер настаивал на том, что субъектом правонарушения он не являлся, поскольку в его обязанности контроль правильности составления табелей учета рабочего времени не входил. Согласно должностной инструкции он был обязан контролировать лишь отражение в учете (в программе «1С: Предприятие») данных, содержащихся в табелях.

Суд внял доводам заявителя по следующим причинам:

- согласно пункту 3 ч. 3 ст. 9 закона о бухучете лицо, осуществляющее учет, не несет ответственности за соответствие составленных другими лицами первичных документов о свершившихся фактах хозяйственной жизни;

- первичными учетными документами, подтверждающими сверхурочную работу, являются табель учета рабочего времени и приказ о привлечении к сверхурочной работе. Составление этих документов в должностные функции главбуха не входило;

- в рассматриваемом деле ни в табеле учета рабочего времени, ни в трудовых договорах сведений о сверхурочной работе сотрудников не содержалось.

Учитывая все эти факты, суд постановление трудовой инспекции отменил (Решение Тамбовского областного суда от 12.09.2018 № 7-335(2)/2018).